Auswirkungen der Ukraine-Krise auf Österreich und die EU

Während Russland hinsichtlich seiner wirtschaftlichen Größe für Österreich und die EU nur von geringer Bedeutung ist, zeigen sich auf der Importseite Abhängigkeiten, weil vor allem Gasimporte aus Russland nicht kurzfristig durch Importe aus alternativen Bezugsquellen ersetzt werden können. Daher wird die Eskalation des Russland-Ukraine-Konfliktes die Wirtschaft im Euro-Raum vor allem über höhere Energiepreise, aber auch höhere Lebensmittelpreise, treffen.

Im Jänner 2022 leisteten die Energiepreise einen Beitrag von rund 35% zur österreichischen Inflationsrate. Käme es zu einer längeren Unterbrechung von Gaslieferungen ohne einen schnellen Aufbau von Alternativquellen, würden sich spätestens im Spätherbst Knappheiten erwarten lassen, die Auswirkungen auf die Chemie-, Düngemittel-, Pharma- und Kunststoffindustrie haben könnten. Die Risiken sind also erheblich, bis hin zu deutlichen Bremsspuren in der konjunkturellen Entwicklung.

Österreichische Banken haben im internationalen Vergleich hohe Kreditforderungen an russische Kundinnen und Kunden. Das Land liegt hinsichtlich der ausstehenden Beträge an dritter Stelle. Bezogen auf das Bruttoinlandsprodukt ist Österreich mit Abstand am stärksten unter allen westlichen Ländern betroffen. Systemische Risiken entstehen aber aus der Russlandkrise für das heimische Bankensystem insgesamt eher nicht. Nur 4% der Auslandsforderungen österreichischer Banken sind mit Russland verbucht.

Die erneute Eskalation in der Ukraine bedeutet, dass die jüngste Runde an Sanktionen nicht die letzte war. Die EU-Kommissionspräsidentin Ursula von der Leyen hat Maßnahmen mit „massiven und schwerwiegenden Folgen“ für Russland angekündigt. Im Extremfall könnte der EU und den USA nichts anderes übrigbleiben, als den wirtschaftlichen Austausch mit Russland vollständig einzustellen, auch wenn dies kurzfristig erhebliche Kosten für die heimische Wirtschaft hat.

Auslösende Momente und Auswirkungen von Sanktionen

Die russische Wirtschaft macht, in laufenden Dollar gemessen, etwas weniger als 2% der globalen Wirtschaftsleistung aus. Auf die Ukraine entfallen nur 0,2%. Weil der Rubel in den letzten Jahren massiv abgewertet hat, liegt der Anteil Russlands in Kaufkraftparitäten (KKP) gemessen höher, und zwar bei etwa 3%. Für die internationalen Handels- und Finanzbeziehungen sind die Werte in laufenden Dollar relevant; für die Fähigkeit Russlands, die eigene Bevölkerung zu versorgen und den Militärapparat zu unterhalten, ist das Maß in KKP ausschlaggebend.

Nach der Annexion der Krim durch Russland im Jahr 2014 wurden bereits Sanktionen und Gegensanktionen verhängt, die den wirtschaftlichen Austausch mit Russland erheblich belasten. Der bilaterale Handel mit der EU ist durch diese Maßnahmen um etwa 40% kleiner, als er sonst wäre. Schätzungen zufolge haben diese zu einer Schrumpfung des Bruttoinlandsproduktes in Russland um rund 2% bis 3% geführt. In Österreich beläuft sich der Verlust an Wertschöpfung bisher auf 400 bis 500 Mio. € pro Jahr.

Nach der völkerrechtswidrigen Anerkennung der Separatisten-Republiken Luhansk und Donezk durch den Kreml und der Entsendung russischen Militärs dorthin haben die EU, das Vereinigte Königreich und die USA am 22. Februar 2022 weitere Sanktionen verhängt. Diese richten sich auf real- und finanzwirtschaftliche Geschäftsaktivitäten, die direkt mit den anerkannten Republiken zu tun haben; sie betreffen Politiker und Geschäftsleute, die direkt mit dem Bruch des Völkerrechtes verbunden werden. Außerdem wird der Handel mit russischen Staatsanleihen unterbunden. Dazu kommt der Stopp der Zertifizierung der Gaspipeline durch die Ostsee, Nord Stream 2, durch Deutschland.

Als Reaktion auf die militärische Aggression Russlands in weiten Teilen der Ukraine belegten die EU-Mitgliedsländer im Rahmen eines EU-Sondergipfels am 24. Februar 2022 Russland mit weiteren Sanktionen, die in erster Linie den russischen Finanz-, Energie- und Transportsektor betreffen. Konkret zielen die Finanzsanktionen darauf ab, für rund 70% des russischen Bankensektors sowie für staatsnahe Unternehmen, insbesondere in der Rüstungsindustrie, den Zugang zum europäischen Kapital zu verwehren. Mit den Sanktionen im Transportsektor soll die russische Luftverkehrsbranche von der Versorgung mit Ersatzteilen und anderer Technik abgeschnitten werden. Im Energiesektor werden die bestehenden Exportrestriktionen für Ausrüstungen für die Öl- und Gasindustrie erweitert und treffen allgemein die Technologien, die für die Erschließung neuer Öl- und Gasfelder notwendig sind und zu einem Großteil aus der EU geliefert werden.

Darüber hinaus werden auch Exportkontrollen für High-Tech-Güter und Software verhängt, die die Weiterentwicklung russischer Schlüsseltechnologien mittelfristig erschweren. Zu dem neuen Sanktionspaket zählen auch Einschränkungen bei der Visapolitik, die sich gegen privilegierte EU-Einreisemöglichkeiten von Diplomaten und Geschäftsleuten richten.

Die am 22. Februar 2022 nach der Anerkennung verhängten neuen Sanktionen sowie die mit 24. Februar 2022 verschärften Sanktionen sind wirtschaftlich für Österreich von keiner größeren Relevanz, wenngleich die sektorale Betroffenheit sehr unterschiedlich ausfallen kann. Schwerwiegendere Effekte wären von deutlich verschärften Maßnahmen zu erwarten.

Außenwirtschaft

Russland erscheint zunächst hinsichtlich seiner wirtschaftlichen Größe für Österreich und die EU nur von geringer Bedeutung. Seit den Sanktionen von 2014 ist Russland nicht mehr unter den

Top-10-Handelspartnern Österreichs. Im Jahr 2020 beliefen sich die Exporte Österreichs auf

2,1 Mrd. € (1,5% der Gesamtexporte, Rang 16) und die Importe auf 2,2 Mrd. € (1,5% der Gesamtimporte, Rang 13). Auch für die EU insgesamt ist die relative Bedeutung überschaubar.

Bei den Exporten Österreichs dominieren Maschinen und Fahrzeuge (Anteil an Gesamtexporten: 41,5%), chemische Erzeugnisse (27,0%) und bearbeitete Waren (13,5%). Importseitig dominieren die Energieimporte, rund 80% der heimischen Gasimporte stammen aus Russland (zum Vergleich liegt der Anteil in der EU bei rund 44%).

Österreichs Handelsströme mit der Ukraine spielen eine sehr untergeordnete Rolle (0,4% der Gesamtexporte, Rang 34; 0,6% der Gesamtimporte, Rang 24). Die wichtigsten Waren im Export in die Ukraine umfassen Maschinen und Fahrzeuge (Anteil an Gesamtexporten: 31,9%), chemische Erzeugnisse (28,8%) und bearbeitete Waren (20,1%). Importseitig dominieren die Rohstoffimporte (Anteil an Gesamtimporten: 64,2%), gefolgt von bearbeiteten Waren (10,1%) und Maschinen und Fahrzeugen (7,8%).

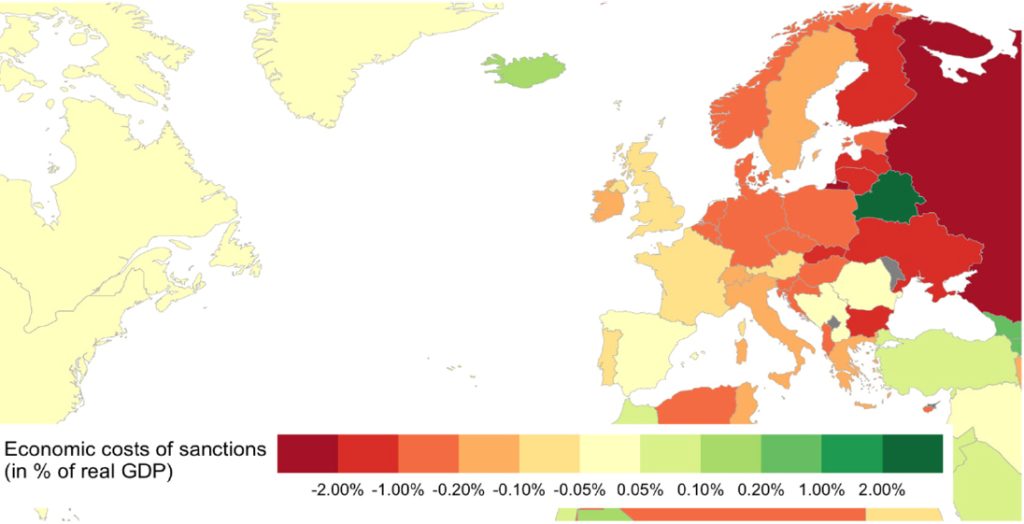

Für die baltischen Länder, Finnland, Bulgarien oder die Slowakei spielen Russland und die Ukraine aufgrund der geographischen Nähe eine sehr viel größere Rolle. Das zeigte sich schon bei den Effekten der Sanktionen aus dem Jahr 2014.

Energiebereich

Das Problem liegt auf der Importseite, weil vor allem Gasimporte aus Russland nicht kurzfristig durch Importe aus alternativen Bezugsquellen ersetzt werden können. Daher wird die Eskalation des Russland-Ukraine-Konfliktes die Wirtschaft im Euro-Raum vor allem über höhere Energiepreise treffen. Die Auswirkungen auf die einzelnen Länder werden bestimmt von der jeweiligen Abhängigkeit von russischen Erdgasimporten, von der Handelsintensität und von der Intensität der finanzwirtschaftlichen Verflechtungen.

Österreichs Wirtschaft wäre überdurchschnittlich stark von Beschränkungen von Erdgaslieferungen betroffen. Eine Analyse der EZB zeigt, dass ein Rückgang des Erdgasangebotes um 10% die gesamtwirtschaftliche Wertschöpfung im Euro-Raum um etwa 0,7% dämpfen würde, in Österreich hingegen um 1,25%. Noch stärker wäre nur die Wirtschaft der Slowakei von einem solchen Angebotsschock betroffen (-1,6%).

Das größte Risiko geht zurzeit aber nicht von Mengenrationierungen, sondern von Preissteigerungen aus. Angesichts der Verflechtungen auf den internationalen Rohstoffmärkten sind davon alle Länder in gleicher Weise betroffen, unabhängig davon, woher sie Erdgas beziehen.

Die höheren Energiekosten wirken sich auch auf die Lebensmittelpreise aus. Die Reaktion des Westens auf Russlands Maßnahmen, einschließlich Deutschlands Aussetzung der Zertifizierung der Gaspipeline Nord Stream 2, wird den Druck auf die Gaspreise weiter erhöhen. In der Tat haben die Gaspreise auch schon deutlich angezogen und dürften trotz Beginn des Frühjahrs weiter steigen. Auf die Futures-Märkte, das haben die Entwicklungen der letzten Wochen klar gezeigt, ist jedenfalls kein Verlass. Sie haben die politischen Entwicklungen völlig falsch (zu optimistisch) eingeschätzt.

Eine rezente Kurzanalyse des Institutes der deutschen Wirtschaft simuliert, mit welchen Auswirkungen ein weiterer Anstieg der Gaspreise, der im Lichte möglicher Liefereinschränkungen bzw. einer Unterbrechung der Transitroute über die Ukraine nicht unrealistisch erscheint, für die deutsche Wirtschaft einhergehen würde. Die Ergebnisse der Modellsimulation verdeutlichen, dass ein Verharren der Gaspreise auf dem hohen Niveau des IV. Quartals 2021 einen Anstieg der Inflationsrate um 0,7 Prozentpunkte und ein um 0,2% geringeres preisbereinigtes BIP gegenüber dem Basisszenario im Jahr 2022 in Deutschland bewirken würde. Kommt es infolge einer Verschärfung des Ukraine-Konfliktes zu einem weiteren Anstieg des Gaspreises um 50% gegenüber dem IV. Quartal 2021, so könnte im Jahr 2022 die deutsche Inflationsrate sogar um 2,5 Prozentpunkte höher und das BIP um 0,6% geringer ausfallen und dadurch die solide Wirtschaftsentwicklung dämpfen. Wenngleich sich diese Ergebnisse auf die deutsche Wirtschaft beziehen, wären ähnliche Größeneffekte auch für Österreich vorstellbar. Zuletzt (bezogen auf Jänner 2022) leisteten die Energiepreise einen Beitrag von rund 35% zur österreichischen Inflationsrate.

Bei der Versorgung durch Erdöl ist die Anzahl alternativer Bezugsquellen deutlich größer. Außerdem existiert ein Weltmarktpreis, sodass die Auswirkungen der Russland-Krise auf viele Erdölimporteure verteilt werden, und diese ein gemeinsames Anliegen haben, auf andere Erdölproduzenten Druck auszuüben, dass diese ihre Produktion erhöhen. Allerdings ist Russland ein zentraler Spieler auf dem Erdölmarkt. Daher legt der Erdölpreis deutlich zu und könnte schnell über 100 $ je Barrel steigen. Zum historischen Vergleich: im Juni 2008 lag der Preis schon über 140 $; inflationsbereinigt wäre dies im Jahr 2022 ein Preis von etwa 180 $. Diese Größenordnungen werden allerdings auf den Futures-Märkten bisher nicht abgebildet.

Bei einer dramatischen Eskalation sind allerdings auch mengenmäßige Einschränkungen beim Gas denkbar. Dies wäre vor allem dann zu erwarten, falls es zu einem Lieferstopp aus Russland kommen könnte, oder zu einer weiteren deutlichen Reduktion der Liefermengen (etwa, weil die Transportkapazitäten durch die Ukraine nicht mehr zur Verfügung stehen). Die Erdgaslager in der EU sind soweit gefüllt, dass bei steigenden Temperaturen und fallendem Bedarf im Wohnungssektor, keine unmittelbaren Abschaltungen erforderlich wären. Eine längere Unterbrechung von Lieferungen ohne einen schnellen Aufbau von Alternativquellen würde allerdings spätestens im Spätherbst Knappheiten erwarten lassen, die Auswirkungen auf die Chemie-, Düngemittel-, Pharma- und Kunststoffindustrie haben könnte. Die Risiken sind also erheblich, bis hin zu deutlichen Bremsspuren in der konjunkturellen Entwicklung.

Die Europäische Union wäre von einem Stopp der Gaslieferungen sehr heterogen betroffen. Osteuropäische Länder wie Bulgarien, Litauen, die Slowakei, aber auch Österreich und Deutschland wären sehr viel härter betroffen als Frankreich, das Vereinigte Königreich, Spanien oder gar die USA.

Agrarbereich

Rund 90 Mio. € an Handelsströmen zwischen Österreich und der Ukraine fallen in den Agrarbereich. Generell muss sich Österreich wie auch die EU keine Sorgen um die Versorgungssicherheit machen, lediglich im Bereich der Importe von Ölfrüchten, insbesondere Raps, die zur Herstellung von Biokraftstoffen benötigt werden, kann es im Zuge einer weiteren Eskalation der Ukraine- Krise zu Engpässen kommen. Österreich setzt hier sehr stark aufgrund der geographischen Nähe und Transportwege über die Donau auf Importe aus der Ukraine, die in diesem Bereich komparative Vorteile aufweisen.

Allerdings verstärkt die Krise den Aufwärtstrend bei Agrarpreisen, der schon vor der Eskalation der Krise sichtbar war. Hier ist mit erneuter Aufwärtsdynamik zu rechnen. Einerseits verteuern die Turbulenzen auf dem Gasmarkt die Düngemittelproduktion, was auf den Einsatz von Dünger und die zu erwartenden Ernten negative Auswirkungen hat, andererseits sind die Ukraine und Russland für die globalen Getreide- und Ölsaatenmärkte wichtig, sodass deren partieller Ausfall zu Verknappungen und somit Preissteigerungen führen würde.

Finanzsektor

Österreichische Banken haben im internationalen Vergleich hohe Kreditforderungen an russische Kundinnen und Kunden. Das Land liegt hinsichtlich der ausstehenden Beträge an dritter Stelle, und zwar mit fast 18 Mrd. €. Bezogen auf das Bruttoinlandsprodukt ist Österreich mit Abstand am stärksten unter allen westlichen Ländern betroffen. Neben dem Energiebereich ist also der Finanzsektor ein weiterer zentraler Punkt.

Unter den österreichischen Kreditinstituten ist vor allem die Raiffeisen Bank International (RBI) hervorzuheben. Die Profitabilität der österreichischen Aktivitäten in Russland und in der Ukraine beträgt etwa 20% (Return on Equity – ROE); dies reflektiert das hohe Risiko aber auch die hohen Ertragschancen wieder.

Wichtig ist, dass sowohl bei den Direktinvestitionen als auch auf dem Interbankenmarkt gegenüber Russland die Forderungen kleiner sind als die Verbindlichkeiten. Das bedeutet, dass der russische Finanzsektor durch ein Einfrieren des Geschäftsverkehrs stärker negativ betroffen wäre als der österreichische, trotz der hohen Ausstände österreichischer Banken. Nach Angaben der Bank für Internationalen Zahlungsausgleich (BIS; Daten bis Ende 2020) haben Kreditinstitute aus Österreich Interbankforderungen an russische Partner oder Töchter im Ausmaß von 4,2 Mrd. € (davon 1,7 Mrd. € an Nicht-Banken); Kreditinstitute aus Russland haben hingegen Interbankforderungen in der Höhe von 5,6 Mrd. € an österreichische Partner oder Töchter (davon 3,4 Mrd. € an Nicht-Banken, zB Immobilienfirmen). Bei den Direktinvestitionen ergibt sich ein ähnliches Bild (Daten der OeNB nur bis Ende 2020 verfügbar): österreichische Investoren sind mit rund 4,6 Mrd. € in Russland investiert; russische Investoren mit etwa 21,4 Mrd. € in Österreich. Kommt es zu harten Sanktionen und Gegensanktionen im Finanzbereich, wäre Österreich jedenfalls ein Hauptschauplatz des Geschehens.

Die aktuelle Gefahr für österreichische Kreditinstitute besteht hauptsächlich in Wertverlusten durch gehaltene Bestände an russischen Wertpapieren. Die Börse in Moskau verlor seit 1. Jänner 2022 bis 24. Februar 2022 rund 55% des Wertes, den Großteil davon am 24. Februar (-38%). Der Bondindex der Moskauer Börse verlor seit Jahresanfang um 8%4). Die Verluste auf dem Anleihenmarkt sollten im Kommerzbankgeschäft härter treffen, waren bis gestern mit -8% überschaubar, könnten sich aber nun deutlich beschleunigen.

Systemische Risiken entstehen aber aus der Russland-Krise für das heimische Bankensystem insgesamt eher nicht. Nur 4% der Auslandsforderungen österreichischer Banken sind mit Russland verbucht; innerhalb der ausländischen Banken, die in Russland aktiv sind, nehmen österreichische Banken einen hohen Rang ein.

Zahlungsverkehr: SWIFT-Ausschluss Russlands

Mit einem Ausschluss Russlands aus SWIFT würde der internationale Zahlungsverkehr mit Russland stark beeinträchtigt werden, und zwar nicht nur zwischen den USA bzw. der EU und Russland, sondern mit allen Handelspartnern Russlands. Ein SWIFT-Ausschluss Russlands würde folglich extraterritoriale Wirkung entfalten, fast alle Handelspartner Russlands miteinschließen und somit die Anzahl der sanktionierenden Länder deutlich erhöhen. Die legale Abwicklung von grenzüberschreitenden Transaktionen im Handel mit Gütern und Dienstleistungen oder im Kapitalverkehr ist nur mehr mit Schwierigkeiten möglich; sie wären sehr viel teurer, zeitintensiver und riskanter. Das Beispiel des Iran zeigt die Konsequenzen eines solchen Vorgehens. Allerdings hat sich Russland in den letzten Jahren bereits unabhängiger gemacht und selbst ein alternatives System aufgebaut, das derzeit nur Transaktionen innerhalb Russlands ermöglicht. Dennoch ist zu befürchten, dass zwischen China und Russland auch ohne SWIFT Transaktionen in großem Ausmaß möglich bleiben.

Für die Kreditinstitute würde ein Ausschluss Russlands aus SWIFT die Einnahmen aus Gebühren und vermutlich auch aus dem Devisen- und Wertpapierhandel reduzieren. Vor allem Dollar-Transaktionen werden für russische Kreditinstitute nicht mehr zugänglich sein. Es besteht die Möglichkeit von Ausweichaktionen über russische Bankentöchter in Westeuropa. Auf deren Konten könnten Euro-Transaktionen innerhalb des SEPA stattfinden, welches nicht dem SWIFT unterliegt. Wenn diese Möglichkeit offenbleibt, könnte auch der Zahlungsverkehr weiter von

den österreichischen und russischen Kreditinstituten begleitet werden.

Flüchtlingsbewegungen

Durch einen flächendeckenden und anhaltenden Krieg in der Ukraine, oder auch nur in der Ostukraine, sind potentiell große Flüchtlingsbewegungen zu erwarten. Die Ukraine hat 44 Mio. Einwohnerinnen und Einwohner. Sie ist flächenmäßig das größte rein europäische Land. Sie kann Flüchtlingsströme im Inland absorbieren. Es existieren hier aber Risiken, auf die man sich in Europa und Österreich vorbereiten muss.

In den Jahren seit 2014 haben bereits hunderttausende Menschen die Ukraine verlassen. Allein im Jahr 2017 wurden von Ukrainerinnen und Ukrainern weltweit fast 40.000 Asylanträge gestellt. Die Zahlen sind in den letzten Jahren auf etwa 20.000 gesunken. Bei einer Eskalation der Lage können die Zahlen sehr schnell stark ansteigen.

Das Beispiel Syrien zeigt, dass eine lang andauernde kriegerische Eskalation zu hohen Flüchtlingsströmen führen kann. Legt man die syrischen Zahlen auf die Ukraine um und nimmt an, dass 3% der Flüchtlinge nach Österreich kommen, so steht eine Zahl von 400.000 Personen im Raum. Das ist keine realistische Abschätzung, schon gar nicht eine Prognose; die Zahl stellt aber klar, dass die Lage möglicherweise sehr brisant werden kann und Vorbereitungen erforderlich sind.

Langfristige realwirtschaftliche Auswirkungen harter Sanktionen

Simulationsrechnungen im Handelsmodell KITE des Kiel Institut für Weltwirtschaft (IfW Kiel) zeigen, wie sich ein Handelsembargo gegen Russland für bestimmte Produktgruppen langfristig auswirken würde. Diese langfristigen Effekte stellen sich ein, wenn die Energiewirtschaft erfolgreich vom russischen Erdgas entwöhnt und die bestehenden hohen Abhängigkeiten aufgelöst werden können. Dazu braucht es aber hohe Investitionen und eine Umstellung des Energiesektors. Es ist zu beachten, dass die für diese langfristige Transformation erforderlichen Investitionen nicht abgebildet sind. Folglich fallen kurzfristig hohe Transformations- bzw. Investitionskosten an.

Daraus ergibt sich, dass in der kurzen Frist sehr viel stärkere und vor allem im Energiebereich stark negative Konsequenzen zu erwarten sind, wie schon weiter oben ausgeführt wurde. Die langfristigen Ergebnisse zeigen allerdings, dass die negativen Effekte für Österreich und die EU begrenzt blieben.

Simuliert wurde ein völliger Stopp aller Importe und Exporte für die jeweilige Produktgruppe durch die westlichen Verbündeten (EU, Australien, Japan, Kanada, Neuseeland, Norwegen, das Vereinigte Königreich, die USA). Demnach hätte ein Embargo auf Gas die wirtschaftlich gravierendsten Folgen, Russlands Bruttoinlandsprodukt (BIP) pro Kopf würde dabei um 2,9% einbrechen. Österreichs BIP pro Kopf dagegen würde sogar leicht um 0,03% zunehmen, ebenso würde das BIP der EU minimal steigen. Die Berechnungen gelten ebenso für den Fall, dass ein Gasembargo von Seiten Russlands verhängt würde.

Grund für das Plus ist, dass die westlichen Verbündeten die fehlenden Importe Russlands durch Produkte der Bündnispartner ersetzen würden und hier Österreich (wie andere Länder der EU, zB Deutschland) besonders wettbewerbsfähig ist. Im Falle eines Gasembargos hätte Österreich beispielsweise bei der energieintensiven Produktion bzw. Verarbeitung von Metallen einen Kostenvorteil, weil sein Energiemix nur zu verhältnismäßig geringen Teilen aus russischem Gas besteht. Ein Handelsembargo auf Öl hätte für Russland einen Rückgang der Wirtschaftsleistung um 1,2% zur Folge, in Österreich und der EU um jeweils rund 0,1%. Ein Embargo auf Maschinen und Maschinenteile ließe Russlands Wirtschaft um 0,5% schrumpfen, ein Embargo auf Fahrzeuge und Fahrzeugteile um 0,3%. Für Österreich und die EU hätten beide Maßnahmen nur minimale Effekte. Würden weitere Länder, z. B. China, ebenfalls Sanktionen verhängen, dann würden sich die negativen Effekte für Russland natürlich deutlich verstärken.

Diese Berechnungen sind exemplarischer Natur, aber sie zeigen klar, dass die langfristigen wirtschaftlichen Folgen von Handelsembargos Russland sehr viel härter treffen würden als die westlichenVerbündeten. Kurzfristig ist die Situation allerdings anders, weil Ersatz für russisches Gas nicht schnell beschafft werden kann. Außerdem wäre es auf jeden Fall deutlich teurer.

Die Modellsimulationen unterschlagen, dass der Aufbau alternativer Energiesysteme auch Investitionen erfordern würde, die volkswirtschaftlich einerseits die verfügbaren Konsummöglichkeiten senken, beispielsweise durch höhere Preise oder geringere verfügbare Einkommen, oder beides, die andererseits aber positive Effekte auf das Wachstum des BIP haben könnten. Dies gilt für Investitionen in erneuerbare Energien genauso wie für den Ausbau von Flüssiggasterminals in Europa, die Stärkung der intra-europäischen Transportsysteme für Energie (Pipelines oder Stromleitungen), oder die Umrüstung von Industrieanlagen. Man kann daher die von Russland provozierte Energiekrise als Anlass sehen, sehr viel schneller und sehr viel massiver als bisher geplant, den Umbau des europäischen Energiesystems voranzutreiben. Für das Gelingen eines solchen Vorhabens ist internationale Kooperation unerlässlich.

25.2.2022 / WIFO Research Brief von Josef Baumgartner, Elisabeth Christen, Gabriel Felbermayr, Peter Huber, Stefan Schiman und Thomas Url / www.wifo.ac.at