Versandhandel und Dienstleistungen innerhalb der EU

EU-OSS ist eine elektronische Plattform zur vereinfachten Abfuhr der Umsatzsteuer in unterschiedliche EU-Mitgliedstaaten. (Symbolbild: pixabay.com)

Beim innergemeinschaftlichen Versandhandel gilt die Lieferung als dort ausgeführt, wo die Beförderung oder Versendung an Abnehmer endet. Daher müssen sich Unternehmer:innen bei innergemeinschaftlichen Lieferungen im Bestimmungsland für umsatzsteuerliche Zwecke registrieren lassen und im Bestimmungsland die Umsatzsteuer abführen. Um dies zu verhindern, kann die Abfuhr der Umsatzsteuer über den EU-One-Stop-Shop (EU-OSS) erfolgen.

EU-OSS ist eine elektronische Plattform zur vereinfachten Abfuhr der Umsatzsteuer in unterschiedliche EU-Mitgliedstaaten. Unternehmer:innen, die innergemeinschaftliche Versandhandelsumsätze erbringen, können sich unter gewissen Voraussetzungen dazu entscheiden, Umsätze über den EU-OSS zu erklären. Das Unternehmen wird somit nur in einem EU-Mitgliedstaat umsatzsteuerlich erfasst und kann die in anderen Mitgliedstaaten geschuldete Umsatzsteuer von dort aus im EU-OSS erklären und abführen.

Der EU-OSS kann für die folgenden Umsätze verwendet werden:

- sonstige Leistungen an Nichtunternehmer:innen, die in einem Mitgliedstaat ausgeführt werden, in dem das Unternehmen weder den Sitz der wirtschaftlichen Tätigkeit noch eine Betriebsstätte hat (dh, nicht niedergelassen ist),

- innergemeinschaftliche Versandhandelsumsätze,

- innerstaatliche Lieferungen einer Plattform, deren Beginn und Ende im selben Mitgliedstaat liegen, und für die die Plattform Steuerschuldnerin ist.

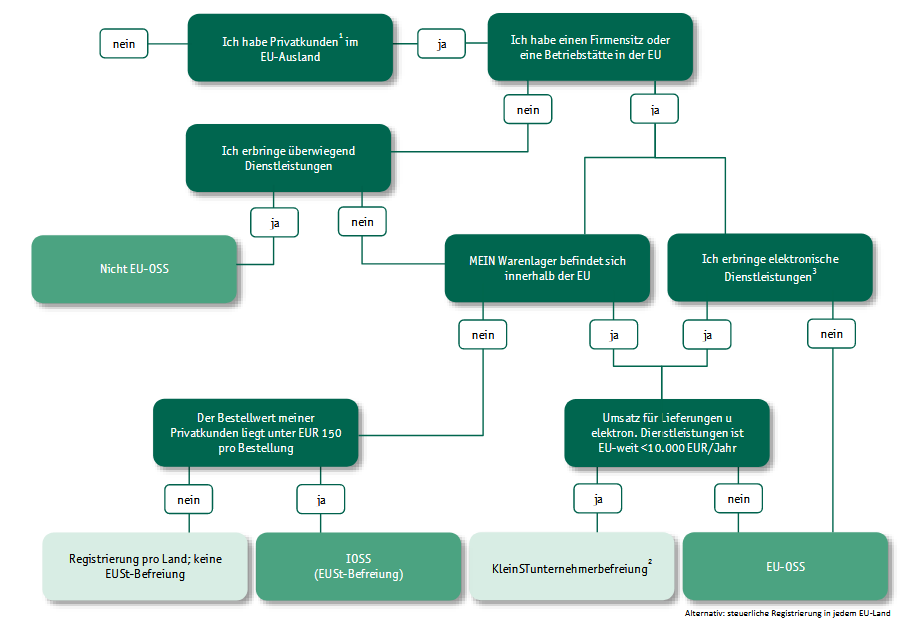

Anhand dieses Entscheidungsbaums finden Sie leicht heraus, ob EU-OSS für Sie in Frage kommt:

Disclaimer: Bei der obigen Darstellung handelt es sich um eine starke Vereinfachung der gesetzlichen Regelungen. Die Darstellung ersetzt keine umsatzsteuerliche Analyse und Beratung durch einen Experten.(Hübner & Hübner, Stand Jänner 2023)

Hinweis:

Versandhandel über eine Plattform ist von der Aufstellung nicht erfasst und ist gesondert zu beurteilen.

(1) Definition „Privatkunden“: Als Privatkunden gelten in dieser Aufstellung alle Nichtunternehmer oder Schwellenerwerber, die als Nichtunternehmer auftreten oder so behandelt werden.

(2) Kleinstunternehmerregelung: Der Gesamtbetrag für diese Lieferungen und elektronisch erbrachte Dienstleistungen hat im vorangegangenen Kalenderjahr EUR 10.000 nicht und im laufenden Kalenderjahr noch nicht überstiegen.

(3) Zu elektronischen Dienstleistungen zählen auch Telekommunikations- und Rundfunkleistungen. In EU-OSS weiters zu melden sind Dienstleistungen bei denen der Leistungsort der Empfängerort ist.

17.4.2023, Quelle/Autor: Hübner & Hübner Wirtschaftsprüfung und Steuerberatung GmbH & Co KG, www.huebner.at